2月27日晚间,上海联影医疗科技股份有限公司近期披露了其2024年度的业绩快报,揭示了公司在过去一年的财务表现。

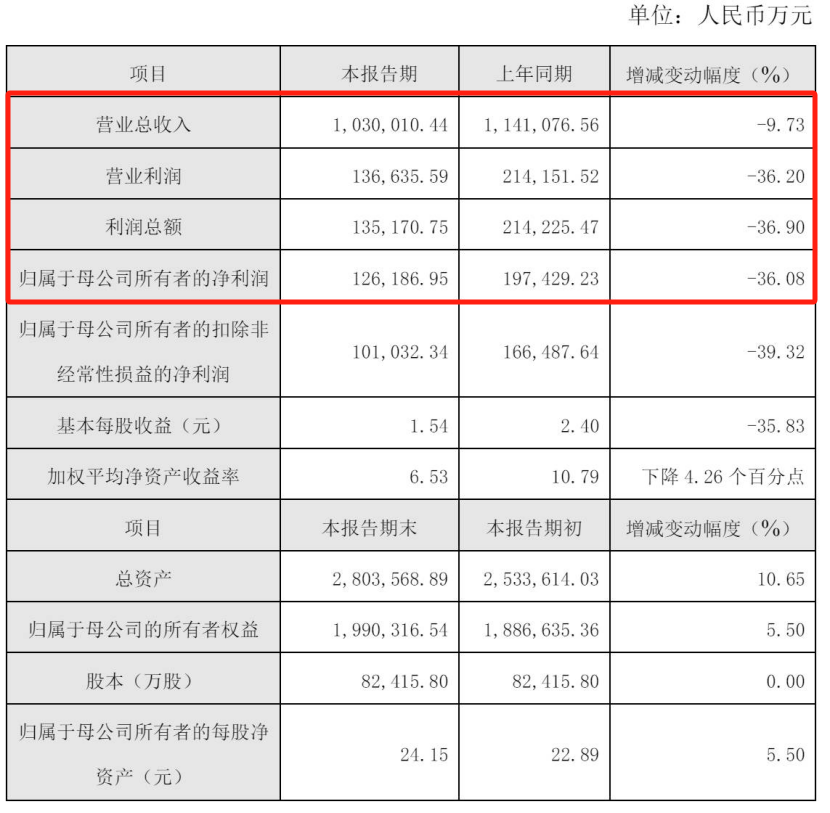

据业绩快报显示,联影医疗在2024年的营业收入达到了103亿元人民币,与上一年的114.1亿元人民币相比,下降了9.73%,实现归母净利润12.62亿元,同比下降36.08%;实现扣非净利润10.10亿元,同比下降39.32%。这一数据反映了公司在过去一年中面临的挑战。

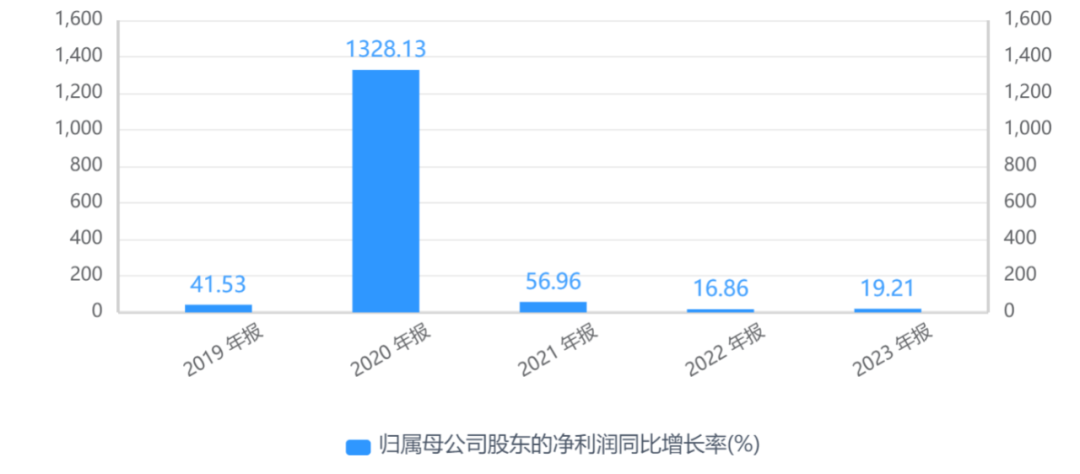

值得关注的是,这是联影医疗近六年来归母净利润首次下滑。截至2025年2月27日收盘,联影医疗股价报139.3元,当前总市值1148亿元。

图片来源:联影财报

2019年至2023年,该公司的净利增速分别为41.53%、1328.13%、56.96%、16.86%、19.21%。联影医疗在2020年实现大幅扭亏后,在2022年、2023年增速就开始放缓。自2019年联影有公开数据以来,成为首现年度营收净利润下降。

图片来源:深圳商报

对于营收净利双双下滑,联影医疗解释称,受国内设备更新政策落地节奏对市场的影响,行业规模较上年同期有较大收缩,国内收入较去年同期有所下降;其次,公司部分高端新产品的市场导入期较长,对业绩贡献尚需时间;此外,公司持续加大研发投入以及业务拓展,研发费用和销售费用同比有所上升。

作为中国医疗器械领域当之无愧的龙头——迈瑞医疗尚未披露完整2024年财报,但2024年前三季度,迈瑞医疗实现营业收入294.8亿元,同比增长8.0%;归母净利润106.4亿元,同比增长8.2%,当前市值3100亿。

虽整体保持正向增长,但相较前几年始终保持20%以上增长,2024年业绩出现明显下滑迹象,确实有回归“凡间”的意味。

业内有媒体表示,作为高增量的企业发展降速,对于整体医疗器械企业来说或许并不是乐观现象。

无独有偶,2月27日医疗器械上市板块多家企业发布财报,其中多家企业净利润出现大幅“缩水”下滑。

乐普医疗、春立医疗等业绩大幅下滑,第三方医学检验龙头企业达安基因、金域医学和迪安诊断均由盈转亏,心脉医疗的营收和利润仍在增长,但增速明显下滑。2024年,乐普医疗的扣非净利润2.35亿元—3.5亿元,和2023年的11.23亿元相比,下降79.08%—68.84%。

血透龙头山外山2024年度归母净利润下降超60%,其2024年度营业总收入5.67亿元,同比下降17.80%;归属于母公司所有者的净利润7406.25万元,同比下降61.92%。

骨科龙头三友医疗2024年度归母净利润下滑超80%,报告期内公司实现营业收入4.53亿元,同比减少1.68%;归属于母公司所有者的净利润1129.96万元,同比减少88.18%。

春立医疗也于2月27日披露2024年度业绩,公司实现营业总收入8.06亿元,较上年同期下降33.32%;实现归属于母公司所有者的净利润1.25亿元,较上年同期下降55.01%。

微创医疗发布心脉医疗科技截至2024年12月31日止12个月业绩,收入12.06亿元(人民币,下同),同比增加1.6%;归属于心脉医疗科技股权持有人的净利润4.98亿元,同比增加1.1%。

更令人心惊的是,据同花顺数据,截至2月5日,已有257家A股上市药械企业披露2024年业绩预告,其中有121家企业预计亏损,亏损额合计逾300亿元。

此外,近期发布的《2024胡润中国500强》中,落榜企业数量最多的行业是医疗健康,尤其是医疗器械领域以及消费品行业,反映出这些领域在市场竞争加剧、行业结构调整和外部环境变化下的阶段性挑战。

一系列数据似乎都在表面,医疗器械2024年国内头部医疗器械上市公司大多都在承受业绩压力。

华泰证券股份有限公司分析称,一方面,设备更新政策落地前市场观望情绪影响院端医疗设备类产品招采节奏;另一方面,部分公司为满足长期发展需要不断强化销售及研发能力建设,相关投入持续加大。

在2019年,迈瑞掌门人李西廷曾在年报中表示,2018年我国开启了国内医疗器械产业的“黄金十年”。但2024年面对集体失速的医疗器械企业,还能称之为“黄金十年”吗?

2024年整个赛道面临多重压力“大考”,带量采购,医疗反腐,招标采购需求待释放,医保控费,关税,宏观经济影响等因素持续加剧医械企业“内卷”。

带量采购使得医疗器械产品价格大幅下降,如糖代谢等生化类检测试剂产品价格平均降幅 70%,化学发光试剂集采部分产品申报价格降幅超 80%,企业产品毛利空间被压缩。

2024年医疗反腐仍在持续,医疗行业整顿规范了行业秩序,但也在短期内延缓了部分区域的招采流程,医院采购变得谨慎,项目推进受到影响,如迈瑞医疗、联影医疗等企业都因医疗反腐导致业绩增速放缓或下滑。

医保基金加强控费,对医疗器械的报销范围和价格进行严格管控,使得一些产品的市场需求受到抑制,企业营收增长困难。

医疗器械行业不断发展,吸引了大量企业进入,市场竞争愈发激烈,产品同质化现象严重,导致价格战频发,利润空间被进一步挤压。

为在市场竞争中占据优势,企业需要不断投入大量资金进行研发创新,但研发周期长、风险高,短期内难以看到收益,增加了企业的成本负担,影响了利润。如翔宇医疗 2024 年研发人员薪酬及相关费用增加,导致净利润下滑超五成。

此外,部分企业产品结构单一,过度依赖某一类或某几款产品,当这些产品受到市场或政策冲击时,企业业绩就会大幅波动,像鱼跃医疗就暴露出过度依赖疫情相关产品的问题。

与此同时,整体宏观经济面临挑战,消费者的医疗消费能力和意愿受到一定影响,非刚性医疗需求低迷,医疗器械市场的消费动力不足。

近期有相关专家在接受媒体采访时表示,2024年感觉处处充满挑战和坎坷,但这并不意味着2025会更糟糕。而近期多家械企在财报中表示随着设备更新改造持续推进,招标采购的放量,集采降价趋于温和,2025年有望迎来市场回暖。

专家还指出,面对重重困难,创新仍是破局之道,但必须是“真正的创新”。

企业需要深挖临床困难点和关键点,推出真正的创新,而真正的颠覆性创新或许也不只是企业的事,需要“产、学、研、用”等各环节协同创新,加强与临床、科研院所紧密沟通,让真正的创新idea走上商业转化为路。除此之外,虽然宏观经济没有想象中乐观,但微观来看,大量未被满足的临床需要仍然存在。所以未来的市场需求亟待放量。

与此同时,多家企业除了锚定中国广大未及的临床市场,还在不断探寻广阔的海外“疆土”。他们在发展中国家,凭借产品的性价比优势抢占市场份额,在欧美等发达国家,通过高端产品逐步突破,进入高等级医院市场。并不断通过并购当地渠道或建立本土直销团队,完善海外销售和服务网络。

以迈瑞为例,迈瑞医疗前三季度海外市场业务表现亮眼,保持了18%的高速增长,尤其是欧洲和亚太市场的增长更是超过30%。

联影医疗2024 年上半年,国际市场收入达 9.33 亿元,同比增长 29.94%,占营收比例达 17.49%,同比提升 3.87 个百分点,国际订单量保持高速增长态势。

可以看出,国产政策依然利好,医疗需求依然存在,出口机遇也很明显,虽然行业面临不少坎坷,但黄金发展期并未消失,现阶段仍然是中国医疗器械发展的黄金十年。