近日,市值 1495 亿美元的全球领先医疗技术公司史赛克Stryker (NYSE: SYK ) 宣布完成一项大规模债务发行,共筹集 30 亿美元(折合人民币约219亿元)。

根据InvestingPro数据,该公司的债务水平适中,财务健康评分为“非常好”,表明此次新发行具有强大的金融“号召力”。此次发行于周一完成,包括四系列债券,到期日从 2027 年到 2035 年不等,利率从 4.550% 到 5.200%。

提及此,史赛克缘何大手笔募资,据外媒报道,此次财务举措是 Stryker 为即将收购 Inari Medical (TASE: PMCN ) 的战略提供资金的一部分,就在2025一开年,史赛克就公开宣布将以49亿美元收购Inari Medical。

该笔交易也成为了2025年医械领域并购第一“炸”。

1月7日,作为全球第二大骨科设备制造商和第五大医疗设备供应商,史赛克宣布将通过收购获得加州尔湾的Inari Medical——一家专注于静脉疾病治疗解决方案的创新企业。两家公司的董事会已经一致批准了这项交易,预计将在2025年第一季度末完成。

对于史赛克而言,此次并购是对其神经血管业务的一次重要补充,该部门致力于开发用于血管通路、栓塞、血栓切除术、血管成形术及支架置入的产品和技术。

据悉自2011年在加利福尼亚州尔湾市成立以来,Inari Medical迅速崛起,成为医疗技术领域备受瞩目的企业之一,并多次被列入最具吸引力的医疗科技并购目标名单。

Inari的产品组合与史赛克神经血管业务高度互补,包括针对深静脉血栓(deep vein thrombosis)和肺栓塞(pulmonary embolism)等外周血管疾病的机械取栓(mechanical thrombectomy)解决方案。

有分析师分析,这笔交易并不令人惊讶,因为史塞克的管理层曾讨论过外周血管是一个潜在的兴趣领域。

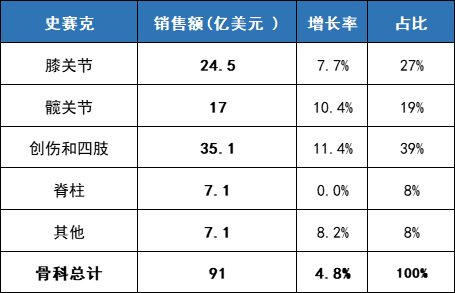

史赛克此次完成大额债券发行,离不开其出色的财报表现,据悉,其过去 2024年全年销售额为226亿美元,相较前一年增长10.23%,并连续 35 年保持股息支付。净收入为30亿美元。其中骨科业务销售额91亿美元,占比40%。

骨科产品中,创伤和四肢最多,达到35亿美元,占骨科业务比例接近四成,且增长率超过11%,膝关节和髋关节也都实现稳定增长。

CEO Lobo表示:“我们又实现了一年两位数的有机销售增长,同时继续扩大调整后的营业利润率,并推动调整后的每股收益增长。”

他还表示,在过去一年里史赛克还推出了许多产品,并积极参与并购,以进一步提升在高增长终端市场的地位。

但本次发行债券也有前提条件,如果收购未能在规定日期之前进行,或者合并协议提前终止,Stryker 有义务以溢价赎回 2030 年和 2035 年票据。据了解,2030 年和 2035 年票据的收益以及其他可用资金将专门用于与 Inari 收购相关的要约收购和相关成本。

2027 年和 2028 年票据的收益将用于一般公司用途,其中可能包括偿还、赎回或偿还其他债务。

随着医疗技术的不断进步和市场需求的变化,全球骨科医疗市场正经历着一场深刻的变革。史赛克也未能“幸免”,需要通过并购或出售业务等一系列战略,来让自己始终立于有利地位。

就在1月28日,史赛克宣布签署最终协议,将其美国脊柱植入物业务出售给家族投资公司 Viscogliosi Brothers,家族投资公司 Viscogliosi Brothers 接手史赛克的美国脊柱植入物业务,无疑是一次大胆的战略投资。

史赛克在美国脊柱融合市场的份额较小,约为9.1%,且进入市场以来增长较为缓慢,而美敦力、Globus Medical等主要厂商的份额分别约为37.5%和23.9%。

GlobalData 医疗分析师 Aidan Robertson 评论道:"考虑到 Stryker 在该市场的表现,出售决定似乎是合乎逻辑的下一步,从长远来看,这可能对公司有利,因为它将继续专注于介入脊柱产品。虽然 Stryker 的市场份额并不大,但其竞争对手预计将利用这一机会扩大其对 Stryker之前所占市场份额的影响力,这可能会对 VB Spine 的未来发展构成挑战。"

而在此之前,史赛克给人的印象一直是高举高打的“并购之王”的形象。

仅2024年一年,史赛克就进行了7次收购,涉及关节置换、足部和脚踝护理、软组织固定技术、乳腺癌手术护理、人工智能虚拟护理、手术室生态系统优化以及微创神经技术解决方案等领域。

这些收购虽然规模不大,但都对史赛克的业务具有重大意义。这些收购不仅扩展了史赛克的产品线,还增强了其在新兴技术领域的布局。

不难看出,史赛克的一系列举措,无疑是其顺应市场调整及变化的生动写照。出售美国脊柱植入物业务,实现资源的优化配置,积极展开收购行动,涉足多个新兴领域,拓展产品线并强化新兴技术布局。

而有外媒分析,并购与分拆或仍将是2025年医械领域的主旋律。开年第一个月就涌现多家巨头大手笔并购及业务分离。

1月28日,捷迈邦美宣布,已经与Paragon 28,Inc.达成最终协议,以每股13.00美元的现金预付款收购Paragon 28的所有已发行普通股,相当于约11亿美元的股权价值和约12亿美元(约合人民币87亿元)的企业价值。

1月30日,Getinge表示,它将逐步淘汰其手术灌注业务,并将资源重新分配到更高增长的地区,例如体外膜氧合(ECMO)和移植护理。Getinge首席执行官Mattias Perjos表示,自2015年FDA签署同意在美国暂停某些设备生产迫使该公司撤离美国市场以来,手术灌注已成为一个挣扎的类别。

2 月 3 日,路透社报道,美国医疗器械行业的领军 ——碧迪医疗(Becton Dickinson),正有条不紊地筹备拆分旗下极具价值的生命科学部门,据悉该部门估值高达 300 亿美元左右。

2月7日,全球骨科手术机器人龙头企业Globus Medical(NYSE: GMED)宣布以每股5.85美元的价格收购慢性疼痛治疗公司Nevro(NYSE: NVRO)全部股份,总股权价值达2.5亿美元(约合18.2亿元人民币)。

从史赛克的业务调整,到捷迈邦美、洁定医疗、BD 医疗、Globus Medical 等行业巨头在 2025 年初的并购与业务变动,都深刻反映出全球医械领域正处于前所未有的变革浪潮之中。

为了在这一竞争激烈且复杂多变的市场中持续前行,它们不得不通过并购获取新技术、新业务,或分拆表现不佳的业务板块以集中资源,优化战略布局。

未来,在医疗技术持续创新与市场动态变化的双重驱动下,巨头们还将面临更多不确定性,唯有不断适应变化、勇于创新突破,才能在这充满挑战的领域中站稳脚跟,续写行业发展的新篇章。